刘翔峰

人民币汇率自“8.11”汇改以来持续下行,今年10月破6.7,贬值预期不减,今年底及明年汇率将继续承压。汇率风险上升,风险传导变得复杂,跨境资本流动也出现了新动向,资本外流也开始向居民部门以及人民币跨境支付渠道集中。目前亟需加强汇率管理,并适当开放金融市场引导资金进入,管控外汇流动性风险,维护汇率的相对稳定。

汇率波动进入新阶段,今年底及明年将继续承压

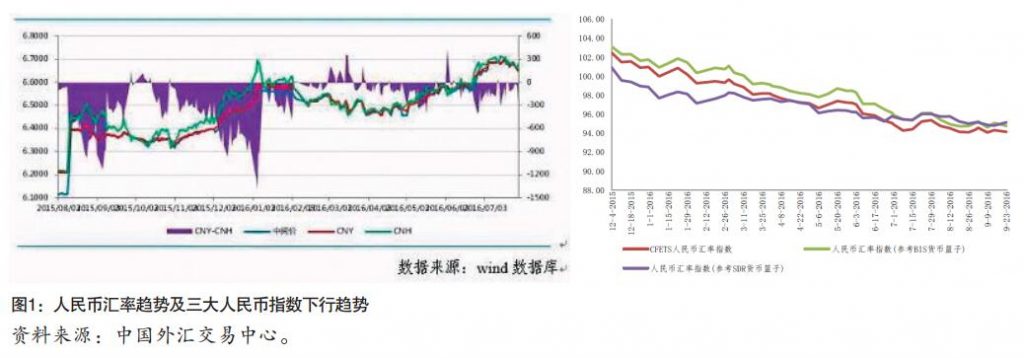

人民币汇率波动进入新阶段。人民币对美元汇率中间价自“8.11”汇改至今已贬9.6%,比年初也贬了3%。人民币兑一篮子货币CFETS、BIS、SDR人民币汇率指数降幅分别为8.6%、8.5%和6.4%,比年初分别下降5.4%、5.6%和2.6%。10月10日汇率突破6.7,10月12日报6.7296,向6.73靠近。汇率波动特征表现为中间价市场化定价,在“收盘价+一篮子货币”的中间价定价机制下。市场力量主要表现为前日收盘价,据渣打银行分析,收盘价在定价中比重已超过三分之二。市场对于未来出现突发性激进汇率波动的预期已大幅下降,市场预期较为稳定。汇率破6.7短期内可能被市场理解为对前期维稳政策的松绑,这种松绑客观上会增加购汇需求,施压人民币,但这也是监管和市场相互试探、博弈的过程。显然人民币加入SDR后,汇率管理更为市场化,央行希望在提高汇率灵活性和保持汇率稳定之间寻求平衡。

今年底和明年人民币汇率将继续承压。国际金融机构对人民币汇率走势预测倾向于今年底接近7。彭博预测6.75,摩根士丹利预测6.82,美国银行预测到7。对于明年末汇率,瑞银预测为7.2,摩根士丹利预测7.26,意大利裕信银行预测为7.1。可见,如果经济仍不能企稳,跨境资本将加剧流出,随着美联储年内加息可能性加大,再加上国际金融市场出现类似英国脱欧、德银股价暴跌等黑天鹅事件的拖累,人民币汇率将进一步承压,如果今年贬值幅度为5%,则年底将到6.83,明年汇率走势依然趋贬,可能突破7。

汇率风险上升,风险传导变得复杂,跨境资本流动出现新动向

外汇流动性风险有所上升。根据香港大学原校长刘遵义教授对外汇流动性风险的测算,外汇流动性风险为短期外汇需求与外汇供给之比,比率上升则风险增加。我国外汇储备去年减少5127亿美元,今年1~9月减少1640亿美元,目前为3.16万亿美元。短期外汇需求与供给之比,2015年和2014年分别为71.6%和64.9%,外汇流动性风险上升约7%。如果出现外汇挤兑的极端情况下目前的外汇储备尚能应对,但如果外汇储备下降过快,势必将严重威胁外汇流动性安全。

风险传导变得复杂。我国汇率风险早期是通过贸易渠道进行传导的,随着金融市场深化发展,外商直接投资和短期跨境资本流入急剧增加,汇率风险传导变得更加复杂。就目前看,汇率贬值并没带来出口上升,根据社科院世经政所报告,今年上半年货物和服务净出口对GDP增长的贡献为-0.7个百分点,低于去年同期0.3个百分点的正贡献。而贬值导致金融风险传导和扩张的负面效应却在扩大。

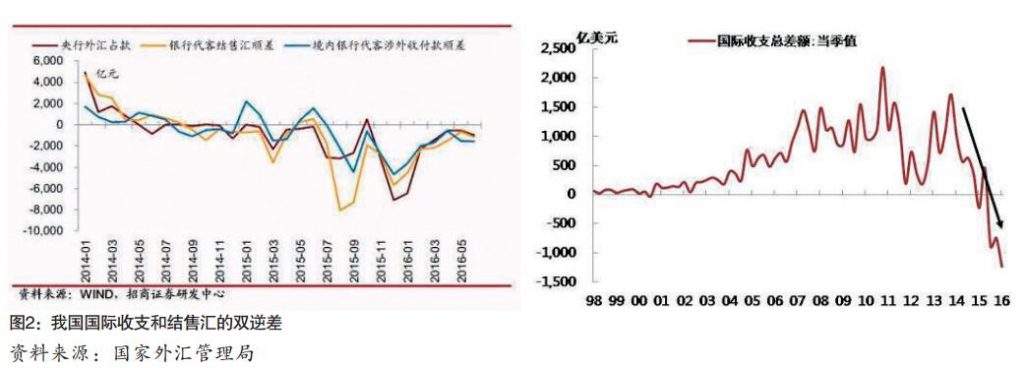

一是贬值导致债务负担加重,外贸企业由于汇率贬值预期多选择不结汇或延迟结汇,反映出企业和居民更愿意持有美元资产和增加人民币负债,银行结售汇自2015年至今已六个季度持续逆差,2015年逆差4659亿美元,2016年前八个月逆差2150亿美元。贬值预期使企业投资回报率预期下降,企业倾向于持有活期存款和现金导致投资意愿下降。

二是以人民币计价的各类资产都难逃贬值冲击,人民币资产价值持续缩水。2015年下半年至2016年初,股市多轮暴跌,除经济下行、股市自身机制、投机等因素外,人民币贬值预期也打击了市场信心。例如上半年外资进入股市共62亿美元,如果人民币汇率稳定,这些资金可能成为长期资金,如果汇率持续贬值,这些仍然是快进快出的短期资金,对股市形成冲击。而进入债市的外资,虽然第一季度净进入,但是上半年还是净流出18亿美元,说明外资已经认为债市风险迅速累积。

三是贬值预期和跨境资本形成恶性循环。自2014年底以来我国国际收支持续恶化(图2),2015年为1547亿美元逆差,当年经常账户顺差3306亿美元,非储备性质的资本与金融账户逆差(资本流出)4853亿美元。2016年上半年经常账户顺差为1035亿美元,非储备性质的资本与金融账户逆差1723亿美元,预计今年逆差接近去年。只要净流出的趋势不扭转,人民币贬值预期的大趋势就无法扭转。

四是跨境资本流动出现了新动向。这种资金流出不仅包括外资流出,也包括我国对外直接投资,以及企业和居民增加美元资产,目前我国的资金外流又出现了新动向。其一,家庭部门可能成为资本外流主力。截至目前,中国企业部门一直是资本流出的主力,家庭部门的资本流出的渠道包括QDII和沪港通项目,国际收支数据中的“误差与遗漏”项显示出资本实际流出的规模要大很多,目前外管局规定居民每人每年有五万美元的兑换额度,如果我国有5%的居民使用这个额度,外汇储备就会消耗殆尽。其二,资本流出通过人民币跨境支付渠道在增加。人民币跨境资本流动总量也在回升,自8.11至今年8月,人民币跨境流出规模2600亿美元,每个月超过200亿美元,其中今年7~8月人民币净流出593亿美元,开始明显增加。在人民币贬值预期背景下,人民币跨境资本应该回流内地,但目前的反常情形反映出,资本外逃开始集中体现在人民币跨境支付渠道。

加强汇率预期管理,保持汇率平稳运行

继续深化人民币汇率机制改革,建立真正的、以市场供求为基础的有管理的浮动汇率机制。汇率波动区间可进一步扩大,由3%逐步扩大到4%~5%,使汇率更有弹性,切实发挥中间价的市场调节作用。设置人民币指数的波动区间,因为如果人民币一路续贬,可能会形成与2005~2015年单边升值相反的情况而出现单边贬值趋势,而如果存在区间,则有助于形成人民币汇率双向波动。

合理引导汇率预期,适度控制贬值节奏,进行适时适当干预,避免大幅度贬值。由于贬值预期与资本外流呈恶性循环,可能成为增长下行压力和金融市场风险的新源头。因此,扭转人民币持续贬值预期,增大人民币汇率的双向波动非常必要。可以允许人民币在市场供求关系影响下顺势逐步贬值,阶段性双向波动,推动市场预期分化,减轻资本外流压力。一是允许汇率阶段式贬值,设置汇率年内贬值区间。根据稳定经济和扩大出口要求,参照上半年贬值幅度,全年人民币兑美元汇率贬值最大幅度可设定为5%,汇率一旦触碰底部就进行干预以扭转贬值预期。但动用外汇储备干预市场要格外慎重,因为干预外汇市场会消耗大量外汇储备导致国民财富损失,所以央行应有限干预和精准操作,使汇率在波动中保持相对稳定。二是适当干预离岸汇率。应注意调节在岸和离岸汇差的相对稳定,有助于稳定市场预期。离岸市场参与主体多是国际性对冲基金、国际投行等大型机构,市场敏感度很强,管制少,资金进出容易,也没有在岸汇率的中间价和日间交易区间的限制,更能反映市场供求,也更易受国际市场冲击,干预效果也更明显。境内外的汇率如果偏离过大,国家可适时干预以平缓市场情绪。

控制外汇流动性风险,管制跨境短期资本流出。外汇储备规模是保障外汇流动性安全的重要基础,要避免外汇储备过快流失。适度收紧的资本管制是必然的现实选择,能为汇率释放弹性创造时间和空间,要针对资本外流实行分类管理。应控制“其他投资”项下的短期资产净流出、“净误差与遗漏”的隐性资金外流。尤其是针对资本外逃出现在人民币跨境支付渠道,监管当局应当重视对人民币跨境贸易投资的相关监管,重新审视人民币外债对外汇储备的影响,防止资本外流恶化,威胁境内金融稳定。继续完善国际收支和跨境资本流动风险监测预警指标体系,健全外债和跨境资金流动管理体系,增强国际收支自主平衡的能力。可考虑开征金融交易税,增加短期资本进入成本,抑制短期资本的频繁流动。

适度开放金融市场,鼓励外资进入,形成与资本持续流出的均衡和抑制能力。允许国际金融机构等境外主体在中国发行SDR计价债券及其他金融产品,扩大QFII、RQFII和QDII的参与者群体、投资范围和投资额度,提供足够的人民币定价的可信赖的收益丰富的产品,同时承担向国际社会提供公共品的责任。

货币政策保持稳健,将经济体的杠杆率控制在合理水平。货币政策应围绕“稳增长”和“控风险”两个核心目标实施,总体保持稳健、适度和灵活。应兼顾资本流动平稳和汇率基本稳定的需要,在助力稳增长同时,将经济体的杠杆率控制在合理水平,防止货币政策宽松过度吹大资产价格泡沫,增加风险隐患。

作者单位:国家发改委宏观院市场所