张晏玮 孙 健

我国房地产市场价格高企的关键因素

近年来房价一直居高不下,尤其是北上深地区的部分“天价房”使民众对高房价怨声载道。房价为何上涨如此之快,这背后的原因值得探究。

从经济学角度分析,价格由供给和需求决定,房地产价格自然也不例外。从供给角度而言,房地产开发商供给住房的成本主要是土地成本。我国土地归政府所有,政府采用招标拍卖的方式出让住宅用地,开发商为了得到土地的使用权往往开出天价,这使得近年来“地王”不断涌现。而开发商如此高的拍地价格必然会全部纳入成本中,外加开发过程中的各项费用支出,就导致开发商以更高的价格出售楼盘,房价自然居高不下。针对这一问题,笔者认为政府可以通过适当增加土地供给来解决,土地供应增加会直接使住宅供应增加,这对房价下降有直接显著的效果。

从需求角度而言,随着人均收入和家庭财产性收入增加,居民购买力不断增强。投资渠道匮乏及投资风险的不确定性使得在过去20多年里,居民只要有灵活的资金就会投资到房地产。这使得炒房变得越发普遍,在二三线城市居民有两三套房成为一件非常普遍的事情。这其中最为关键的一点是居民对房地产市场的预期,过去的经验让居民有了房价只会涨永远不会跌的预期,因此投资房地产成为居民的不二选择,对房地产大量的投机需求进一步推升了房价的上涨,这就造成了房价不断上涨的恶性循环。笔者认为居民的这种预期是推升房价上涨中最为重要的因素之一,一线城市房价多年来持续疯狂上涨,让人们难以预测房价的天花板究竟在哪里。

除了上述因素,银行信贷宽松也是助推房地产市场不断发展、房价不断上涨的关键因素。一方面开发商比较容易得到银行贷款进行楼盘开发,另一方面居民也比较容易通过房贷购买住房。这使得银行大量的资金涌入房地产市场,进一步推升房价的上涨。政府为避免这种高杠杆行为带来的风险,于2016年底开始不断紧缩银行贷款,严格限制信贷流向投资投机性购房,即对于带有泡沫的、投机性的行为进行严格限制,但对于基本住房的刚性需求仍给予信贷支持。

将房地产税纳入改革议程以期建立我国房地产市场长效机制

为了抑制房价继续上涨、促进房地产市场稳定发展,政府相关部门连续出台了一系列措施对房地产市场进行调控,以期抑制房地产泡沫、稳定房价,最终回归“房子是用来住的,不是用来炒的”这一定位。2016年12月举行的中央经济工作会议明确指出,通过综合运用金融、土地、财税、投资、立法等手段解决我国房地产市场存在的问题,并建立适应市场规律的长效机制。此外,在2017年2月住建部也明确表明会将房地产税纳入十八届三中全会改革任务中,以解决房地产市场存在的问题。

据北京大学法学院教授、中国财税法学研究会会长刘剑文预测,按照中央的部署,房地产税预计于2020年前开征。房地产税的开征有助于实现“房子是用来住的,不是用来炒的”这一定位。炒房者通常通过出租房子获得租金及出售房子获得差价来获取收益,当征收房产税,从房子投资获得的收益还不足以用来缴纳房产税时,炒房不仅不会获得收益,拥有多余的房产反而会成为一种负担。这时房屋拥有者会自动选择抛售手中多余的房产,这就使得房子回归居住属性而不是用来投机。同时,由于我国地方政府缺乏长久税收来源,依靠卖地获得收入并不是长久之计,因此征收房地产税还有助于解决我国地方政府税收来源问题。

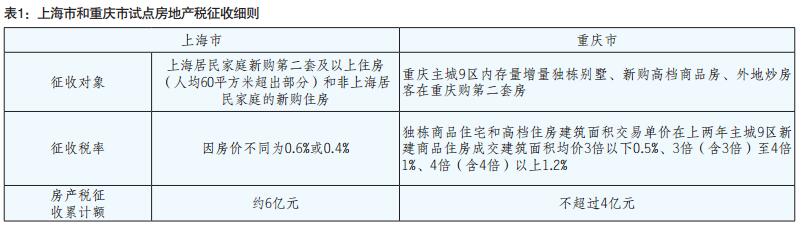

我国从2011年1月起在上海和重庆实行房地产税征收的试点工作,但由于税基太窄、税率不高(见表1),试点四年多对房价没有造成影响,也基本没有解决地方政府财政收入问题。因此,我国现在急需找到适合的房地产税征收模式。

美国房地产税的征收实践

美国的房地产税制十分成熟完善,我国可以借鉴美国的经验以期对我国房地产税制的构建有所裨益。

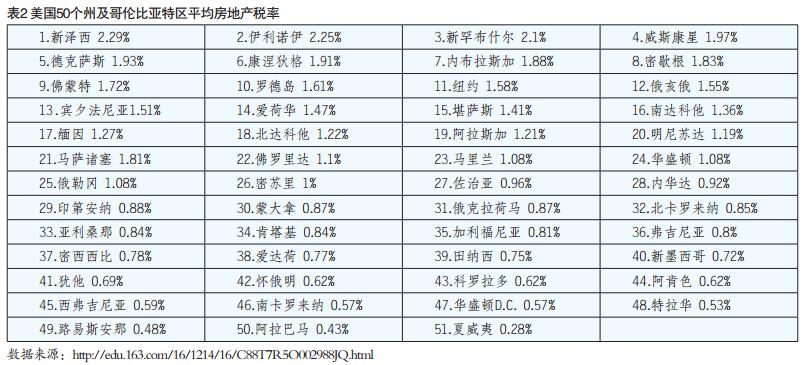

在美国,房产税是非常重要的一种税收,甚至早于收入税。美国的部分州不征收收入税,但所有州和华盛顿特区都征收房产税,由此可见房产税在美国的普及程度。尽管美国各州都征收房地产税,但各州的税率(见表2)差别较大,平均是1.5%左右。同时地方政府也会根据各自情况制定不同的税率。房地产税是美国州政府和地方政府的重要收入来源。美国政府将收上来的房地产税用于基础设施建设、公共安全和公立学校等。在美国,通常学区房的房地产税相对其他地区要更高。美国各地的房地产拥有者除了缴纳的税率不同,缴纳的方式也不尽相同。一些人每月支付给抵押贷款人,抵押贷款人将钱存放在第三方保管账户,然后代替房地产拥有者缴纳给政府。其他人会将房地产税直接按月、季度、半年或年上缴给政府。

在美国房地产税缴纳的多少取决于房屋所在地土地价值和房屋价值。美国房地产税的具体计算方法如下。将房地产市价乘以评估率(assessment ratio)得到房地产评估值。其中评估率为由官方机构评估的房地产价值与房地产市值的比值,例如房地产的市值为25万美元,官方机构评估的房地产价值为20万美元,则评估率为80%。从房地产评估值中扣除房地产拥有者可得到的免税额(免税额每个人都不同)就得到计税价值。用计税价值乘以厘计税率(millage rates,按厘即0.001美元计算的每美元的税率)即为应缴纳的房地产税,如果房地产拥有者有申请房地产税务减免(credits)的资格,则税务减免后即为最终应缴纳的房地产税。

此外,美国法律规定农场住宅用地(homestead)在进行估值时可以规避一定数量的房地产价值从而实现房地产税的部分减免。例如,农场住宅用地的价值为22万美元,房地产所在州对房地产价值的2万美元税收减免,税收或是自动减免或是通过申请获批得到减免,此时相当于房地产税是按照房地产价值为20万美元进行征收。但这一情况只适用于个人主要住宅,第二套住房或假日房等无法获得这一房地产税减免。同时,美国的部分地区对老年人、退伍军人和残疾居民也给予了相应的房地产税减免政策。

美国房地产税制对我国构建房地产税的启示

美国房地产税的经验对我国构建房地产税制度有诸多借鉴意义。

第一,我国在制定房地产税税率时应根据各地实际情况制定不同税率,授予省、自治区和直辖市灵活调整税率的权利。例如,中央可以设定一个基本房地产税率和上下浮动比率,各地方政府可根据自身的实际情况以基本税率为准并选择各自的浮动比率,最终制定适合当地的房地产税率,但中央需要对此进行把关,确保地方政府制定的房地产税率有合理性。此外,在制定房地产税率时应对别墅、商品房等高级房产加征房地产税,对农村居民的房屋免税,这有助于实现财富再分配,也更加公平、合理。

第二,我国应建立一套完善的房地产税评估体系。首先,需要有专门的政府评估机构、专业系统的评估体系及大量的专业人才对房地产价值等进行评估。其中,为了实现评估的权威性、准确性及公平性,这一评估机构必须由政府而不是由私人设立。其次,为了使房地产估值紧随房地产价格变化,应定期对房地产进行估值,例如每2-3年估值一次,以使房地产税适应动态变化。

第三,我国在实施房地产税过程中应对部分情况进行税收优惠。例如,以家庭为单位,如果该家庭只有一套住房,则可以降低房地产税率,而对于有两套或两套以上房地产的家庭应加征房地产税,房地产税率随着家庭拥有房地产数量的增加而增加。此外,对于特困、低收入家庭应免征房地产税。(本论文受“对外经济贸易大学国内外联合培养研究生项目”资助)

作者单位:对外经济贸易大学保险学院

Visits: 4