付 鑫

在全球服务贸易及数字化技术不断发展的背景下,我国服务贸易近年来呈现出强劲增长态势,在优化贸易结构与促进就业方面发挥重要作用。然而,我国服务贸易占GDP的比重与发达国家相比仍存在较大差距。根据《世界贸易报告2019》显示,世界服务贸易占GDP 的比重为13%,高收入国家为15%, 中低收入国家为8%,而中国仅为6%。在国际贸易领域,中国是货物贸易的顺差国,而服务贸易一直是中国外贸逆差的主要来源,2019年逆差15024.9亿元,由此可见我国服务贸易整体竞争力仍然较弱。中国服务贸易国际竞争力指数(比较优势指数)自1995年起始终小于零, 并且不断下降,这说明中国服务贸易从整体上来看在国际竞争中始终处于劣势。现实情况迫切要求我国服务贸易加快发展,服务贸易国际竞争力进一步提升。因此正确把握我国服务贸易发展现状、趋势及存在的问题,在此基础上设计适合服务贸易发展的政策,对于加速提升服务贸易竞争力、深化中国国际经济合作、提升全球价值链具有重要意义。

中国服务贸易发展态势

(一)中国服务贸易总体发展趋势

我国服务贸易总体保持平稳向上态势。2019年由于外部环境影响, 中国服务贸易总额为7433.92亿美元,同比下降2.1%。其中,服务出口2430.48亿美元,同比增长4.1%,进口5019.33亿美元,同比下降4.5% (见图1)。2009-2018年中国服务贸易增长迅速,2014年及2018年体现更为明显。2018年中国服务贸易整体规模创历史新高,位居世界第二位, 服务贸易进出口总额7918.8亿美元。在贸易余额方面,2008年中国服务贸易顺差44亿美元,受金融危机的影响,2008年以后扭转为服务贸易逆差,2014年至今逆差规模均在2000亿美元以上,2018年高达2922亿美元。2019年由于出口潜能的释放,逆差收窄至2588.8亿美元。从中国服务贸易整体规模发展趋势看,其波动轨迹与进口轨迹基本一致,虽然服务贸易出口增速较快,但目前服务进口的快速增长仍是中国整体服务贸易规模增长的主要原因。

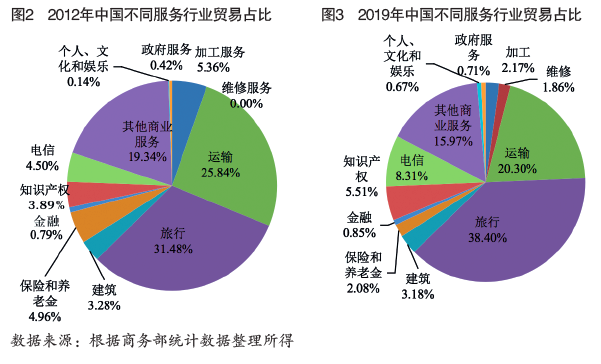

(二)运输、旅行等传统服务贸易是中国服务贸易的两大支柱

运输、旅行等传统服务贸易是中国服务贸易的发展支柱,2012年这两个服务行业进出口占中国服务贸易进出口的比重为57.32%,2019年上升为58.7%(见图2、图3)。该阶段新兴服务贸易开始迅速上升,商务部数据显示,2018年中国新兴服务贸易进出口总额达到4580亿元,同比增长12.6%,高于服务贸易整体增速11.5%,成为拉动服务贸易增长的新引擎。其中知识产权、电信、文化和娱乐及别处未提及的政府服务等行业的占比稳步提升,表明中国对高端服务的需求及出口技术水平都在提升,服务消费加速升级;相较而言,金融、保险、加工服务等行业的占比出现下降,尤其是保险及加工服务,下降幅度超过50%。

近年来,我国服务贸易市场更加多元,分别与中东欧国家和金砖国家签订了《中国-中东欧国家服务贸易合作倡议》《金砖国家服务贸易合作路线图》,并与14个国家建立服务贸易双边合作机制。中国在高铁、电信及计算机等行业的技术优势使得其与发展中国家在铁路、港口及管网等项目的合作不断深化,2017年中国与西亚北非地区服务贸易同比增长25%,2018年,中国与“一带一路”沿线国家和地区服务进出口额达到1217亿美元,占我国服务贸易总额的15.4%。但由于中国在金融、文化、工程咨询等服务行业技术水平与发达国家存在明显差距,因此尚未形成与欧洲等发达国家开展具体的服务贸易减让谈判, 与发达国家双边开放水平有限、准入门槛过高及投资壁垒的复杂性等限制条件,导致中国与发达国家双边服务贸易占比较低。

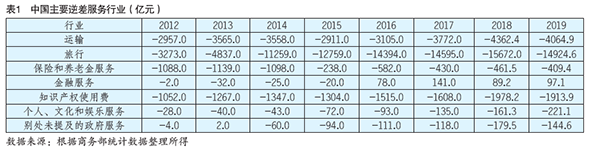

由中国服务贸易逆差的行业分布情况看,运输、旅行及知识产权等三个行业是逆差规模较大的行业,其中旅行行业在2013至2014 年期间逆差规模由4837亿元上升至11259亿元(见表1),并且呈现出不断扩大趋势,我国已成为世界旅游服务贸易逆差最大的国家。但在此期间,中国入境游人数超过了出境游人数的增长速度,伴随着人均收入水平的上升、出国旅行便利化水平的提高及人民币升值等原因,出境游旅客的消费水平不断上升。然而,由于物流及税收成本较高,中国商品与国外相同或同类商品价差较大,从而引起购买力外流,入境游旅客消费的下降及出境游旅客消费的上升是导致旅行行业逆差的关键原因。中国知识产权逆差规模也在不断上升,中国服务质量的提升需要投入更高端的生产性服务业, 导致大量知识产权的进口。在主要的七个逆差服务行业中,只有金融行业自2016年开始扭转为贸易顺差, 并且顺差不断扩大,这反映出中国金融行业出口国际竞争力的提升。

(三)服务贸易试点地区贡献不断提升

截至2018年,中国政府批准了北京、上海等在内的17个试点地区。商务部数据显示,2018年试点地区共创造服务贸易39870.1亿元, 占中国服务贸易进出口总额的比重为76.7%,比全国服务贸易增速高5.1%,试点地区服务出口13749.9亿元,同比增长18.1%,进口26120.2亿元,同比增长15.8%。无论在出口还是进口方面,试点地区的增速均高于全国增速,由此可见目前我国促进服务贸易创新发展的政策效果正在不断显现,服务贸易试点地区的引领示范作用不断增强,在促进服务贸易发展、促进中国对外贸易转型过程中发挥了重要作用。

中国服务贸易发展存在的问题

虽然我国服务贸易持续平稳发展,世界占比逐渐提升,但服务贸易存在长期逆差、国际竞争力不强、结构不均衡、区域发展不协调等问题, 具体表现为以下几个方面。

(一)服务贸易在对外贸易中占比较低

服务贸易日益成为许多国家对外贸易发展及深化对外开放的新引擎。服务贸易的发展在带动国内服务业、推动贸易结构转型升级、提升贸易竞争力、促进全球价值链升级等方面具有举足轻重的作用。中国服务贸易虽然发展迅速并且在对外贸易中的比重不断上升,但2018年服务进出口占总进出口的比重仅14.6%,与美国、日本、印度等国家都存在较大差距。由此可见,中国对外贸易主要依赖于货物贸易,服务贸易竞争力有待提升,对外贸易结构亟待优化。

(二)传统服务贸易占比过高

虽然中国传统服务贸易及新兴服务贸易均实现了快速增长,但传统服务贸易占服务贸易的比重仍然过高,并且持续增长。我国服务贸易进出口排名前三的行业分别是运输、旅游和咨询服务,并且运输和旅游行业的逆差规模不断扩大,成为服务贸易逆差的主要来源部门。2018年传统服务贸易进出口33224.6亿元,增长7.8%,占进出口总额的比重为63.4%。新兴服务贸易进出口虽然规模不断增长,但占比较小,新兴服务行业多为知识密集型、高附加值的行业,但我国电信、金融、专业服务等行业的显示性比较优势指数均低于1,说明新兴服务行业与发达国家相比尚不具备竞争优势,服务贸易结构失衡问题在短时期内很难扭转。

(三)服务贸易竞争力不强

TC指数是指一国进出口贸易的差额占其进出口贸易总额的比重, 具体的计算公式为服务贸易TC指数=(服务出口-服务进口)/(服务出口+服务进口),用来衡量一国服务贸易竞争力的大小,其取值区间为(-1,1),取值越大表明竞争力越强,并根据不同的取值区间将竞争力大小划分为6个等级。

表2为依据TC指数计算公式所得的不同国家2005年及2017年TC指数。整体而言,我国服务贸易竞争力存在较大劣势,并且竞争力持续下降,2005-2017年由-0.03下降至-0.34, TC指数低于美、日、韩、德等国家。分行业而言,中国仅制造业服务存在极强的竞争力,远超其他国家,然而竞争力出现下降趋势。建筑及金融行业的竞争力较强,并且增长较快;电信、商业服务及其他服务存在微弱竞争力,而运输、保险、文化及娱乐、知识产权及旅游等5个行业均为竞争劣势,在美、日、韩、德等国家中仅日本处于劣势的服务行业多于中国, 其他国家均少于中国,说明中国存在劣势的服务行业仍然较多,并且由数据可以发现,运输、文化及娱乐、旅游三个劣势行业TC指数仍不断下降,说明原本不具备竞争力的行业仍表现出不断恶化的趋势。

(四)服务贸易区域发展不协调

中国服务贸易主要分布在北上广等东部地区,2018年东部沿海11个省市服务进出口合计45037.6亿元,占全国比重为86.6%。服务贸易的快速发展在促进东部地区对外贸易结构调整、服务业就业及提升营商环境方面都发挥了重要作用。相互地,东部地区尤其是技术更为先进的城市将会进一步促进服务贸易的发展,从而形成更为开放的环境与服务贸易快速发展的良性循环。然而,中西部地区由于基础设施相对落后、开放水平不足等原因导致服务贸易发展滞后,中国虽然通过自贸区建设、服务贸易创新试点、西部大开发、东北振兴等一系列与中西部地区相关的服务业扩大开放政策,但西部地区经济发展水平及劳动和自然资源的优势导致其不能沿用东部地区服务贸易发展模式,所以在未来很长时期内西部地区在服务业开放水平及服务贸易规模方面仍将与东部地区存在差距。

促进服务贸易高质量发展对策

(一)稳步提升服务贸易比重及增加值

服务贸易的快速发展逐渐成为中国加强与世界各国合作的重要推动力量,大力发展服务贸易,是中国深化经济全球化、优化贸易结构、深度参与全球价值链的重要途径。然而,与全球同等收入水平的国家相比,中国服务业占比较低,并且中国服务贸易长期逆差,2019年中国服务贸易进出口达54152.9亿元,同比增长2.8%;其中,出口增长8.9%,占服务贸易总额的比重为36.1%,同比增加2%;进口下降0.4%,服务贸易逆差下降10.5%。由此可见,2019年由于全球经济疲软及经济不确定性的加强,旅游及留学人数下降,导致服务进口下降,但服务出口潜力不断释放。在推动服务贸易发展的过程中, 既要稳步提升服务贸易比重,巩固具备优势的服务行业出口,也要注重提升服务贸易增加值,着重提升新兴服务行业出口,进一步实现新旧动能转换,逐渐形成中国服务国际品牌。

(二)加速推进新兴服务贸易发展

随着数字经济广泛普及,数字化服务贸易增长迅速。大数据、人工智能、云计算等数字技术的应用极大提升了服务的可贸易性,以通讯、计算机、电信等为依托的服务贸易将成为服务贸易增长动力的关键。注重服务贸易供给侧结构性改革,顺应全球价值链分工新趋势, 推动以数字技术为支撑、高端服务为先导的新兴服务贸易发展,有助于推动“服务+”整体出口,同时可以加强服务业与制造业、货物贸易与服务贸易深度融合。

(三)注重中高端服务提质增效

随着国民收入增长及需求结构升级,高品质服务需求不断上升。电信、商业服务、文化及娱乐、旅游等新兴服务行业消费需求显著增加,而这些行业是我国产业发展链条上的薄弱环节,迫切需要提质增效升级。继续深化服务业对外开放,积极参与多双边及全球贸易规则制定,在引进国外先进技术的同时,可以倒逼国内服务业适应全球高标准发展;我国仍可依托自贸试验区,完善自贸区高中端服务相关政策,在自贸区先行先试后再推广至全国,提升高中端服务贸易竞争力,推进贸易结构转型升级。

(四)推进区域服务贸易协调发展

党的十九大报告明确指出,把区域协调发展战略作为七大战略之一。随着西部大开发、东北振兴、中部崛起、东部率先转型发展等区域战略内涵的不断丰富,区域协调发展被赋予更高的历史使命。作为区域分化严重的服务贸易,要坚持问题导向及政策的针对性。可扩大东部地区在服务贸易发展中的引领作用,率先实行旅游、文化、金融、医疗等新兴服务行业的开放政策,依据政策效果及中西部地区区位及资源优势,将试行政策在中西部地区有选择性地推广。此外,政府可为中西部地区技术先进型企业提供研发投入支持或税收优惠,推进相关服务企业培育特色品牌或产业,鼓励错位竞争、协同发展。

作者单位:中央财经大学国际经济与贸易学院